„Endlich Geld aufm Konto!“. Ich wette mit dir, dass das jede einzelne Person gedacht hat, die das erste Gehalt ausgezahlt bekommen hat.

(ok, außer vielleicht Jura-Justus, dem Daddy schon seit Geburt monatlich ne Mio aufs Konto überweist. Aber der lebt wahrscheinlich sowieso vom Treuhandfonds. Und liest bestimmt nicht meinen Blog)

Anyway. Der erste Job ist aufregend. Neue Leute, neue Verantwortung, oft ein neuer Wohnort. Plötzlich musst du wohl oder übel erwachsen sein.

Und dir ernsthaft überlegen, was du eigentlich mit deinen Finanzen machst.

Schluss mit Überforderung!

Ich habe dir deshalb die ultimative Finanzen Checkliste mit 21 Tipps für Berufseinsteiger*innen zusammengestellt.

Finanzen im Griff und schneller Geld sparen? Nutze diese zeitsparende Liste, anstatt dich zu fragen, was du alles tun musst, um dich gleich von Anfang an finanziell gut aufzustellen.

Sie gibt dir einen wertvollen Überblick über die wichtigsten Themen.

Inhaltsverzeichnis

Finanzen Checkliste: die 21 wichtigsten Fragen

1. Gebe ich mein Geld nach meinen Werten aus?

Grundlage für jede deiner Geldentscheidungen sollten deine Werte sein. Denn sie sind ein wunderbarer Guide durchs Leben.

Gibst du dein Geld im Einklang mit deinen Werten und Zielen aus, stellst du sicher, dass du nicht einfach nur auf Autopiloten schaltest. Sondern dir mit Hilfe deines Geldes ein Leben nach deinen Träumen und Vorstellungen schaffst.

2. Kenne ich meine Einnahmen und Ausgaben?

Wie viel du verdienst, weißt du meist cent-genau. Das Geld landet schließlich auf deinem Konto.

Aber wie sieht es mit deinen Ausgaben aus? Weißt du, wie viel du für deine Lebenshaltung ausgibst? Wie viel für Lebensmittel, beim wöchentlichen Gang zu dm und für die Buddha Bowls in der Mittagspause?

Die eigenen Ausgaben zu kennen, schafft Bewusstsein dafür, wie viel du konsumierst. Und wofür du das Geld stattdessen ausgeben willst.

3. Habe ich ein Budget?

“Funktioniert bei mir nicht”, “schränkt mich ein” und “ich will auf nix verzichten” sind Ausreden.

Die Wahrheit ist: jeder hat ein Budget. Wir alle haben Einnahmen und Ausgaben. Die Frage ist nur, ob du dein Budget nutzt, um dir dein Traumleben zu gestalten. Und die Balance zu finden zwischen „Hier und jetzt genießen“ und „für die Zukunft planen“.

Mit einem Budget sagst du deinem Geld, wohin es gehen soll, anstatt dich zu fragen, wo es eigentlich abgeblieben ist.

4. Bezahle ich mich selbst zuerst?

Du willst ja sparen, aber am Ende des Monats ist nie was übrig und manchmal greifst du dann doch wieder auf dein Sparkonto zurück?

Dein wichtigstes Mantra: Pay Yourself First! Anders gesagt: Du sparst am Anfang des Monats und lebst vom Rest.

Nie wieder pleite!

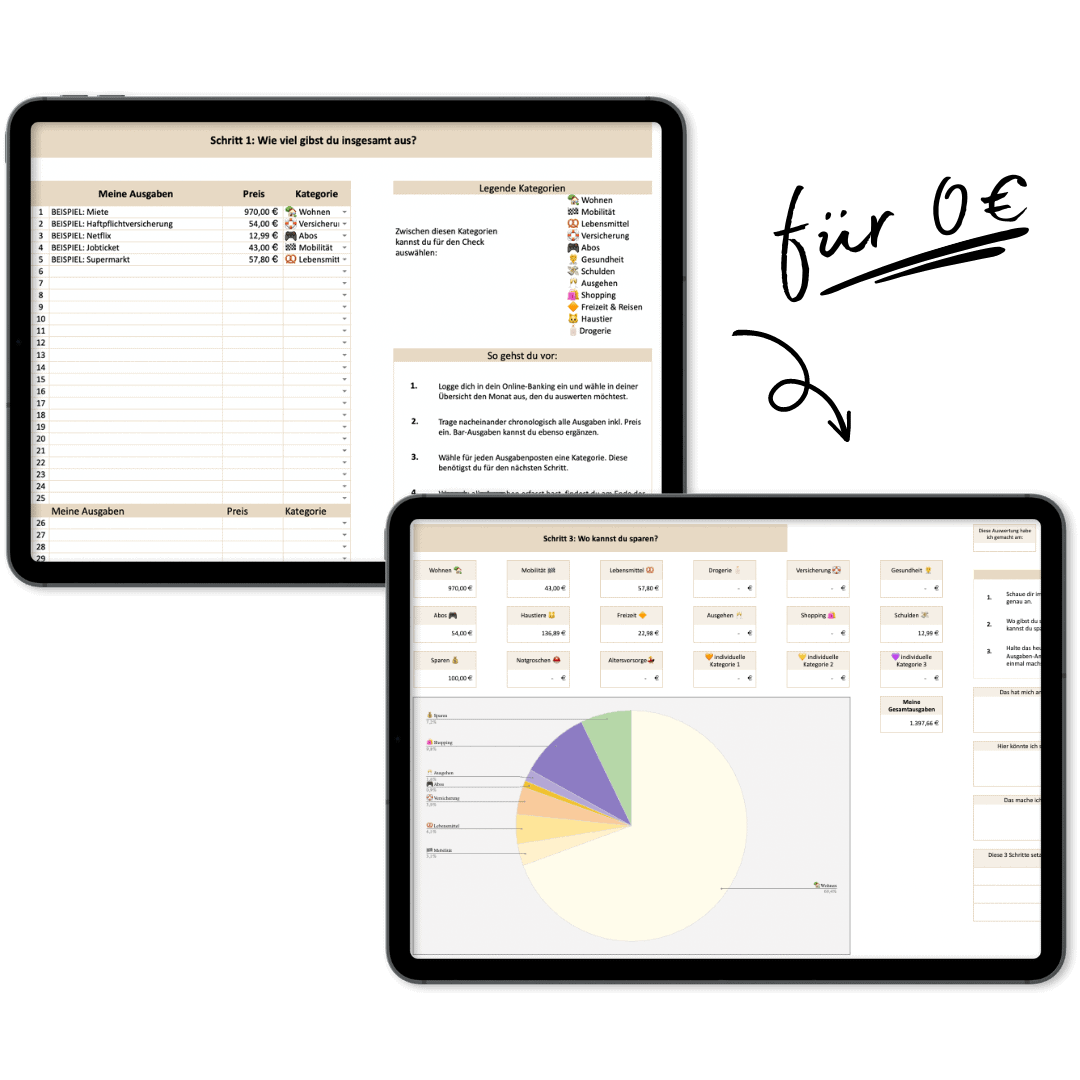

Hol‘ dir den Ausgaben-Check für 0€ und verschaffe dir in 5 Minuten Übersicht über deine Finanzen! Die Excel-Vorlage gibt’s als Dank für deine Anmeldung zum Newsletter 🧡

5. Habe ich ein gutes Kontensystem und geringe Gebühren?

Du lässt alles über ein einziges Girokonto laufen? Da ist Chaos vorprogrammiert.

Besser verteilst du dein Geld auf verschiedene Konten, um den Überblick zu behalten. Und vor allem nicht aus Versehen dein Erspartes für die 3 Wochen Côte d’Azur dieses Jahr auszugeben.

Achtung: Kontogebühren sind meist Geldverschwendung! Informiere dich über Banken, die kostenlose Konten anbieten.

6. Habe ich so viel wie möglich automatisiert?

Wer hat schon Lust und Zeit, sich ständig mit seinen Finanzen, Deadlines, Überweisungen und Kontoständen zu beschäftigen?

Mach es dir so einfach wie möglich, mit Daueraufträgen, Remindern im Handy usw. Damit du nicht nachts schweißgebadet aufwachst, weil dir einfällt, dass du noch die Miete überweisen musst.

Achte darauf, so viele Vorgänge wie möglich zu automatisieren. Das macht dein Leben deutlich entspannter.

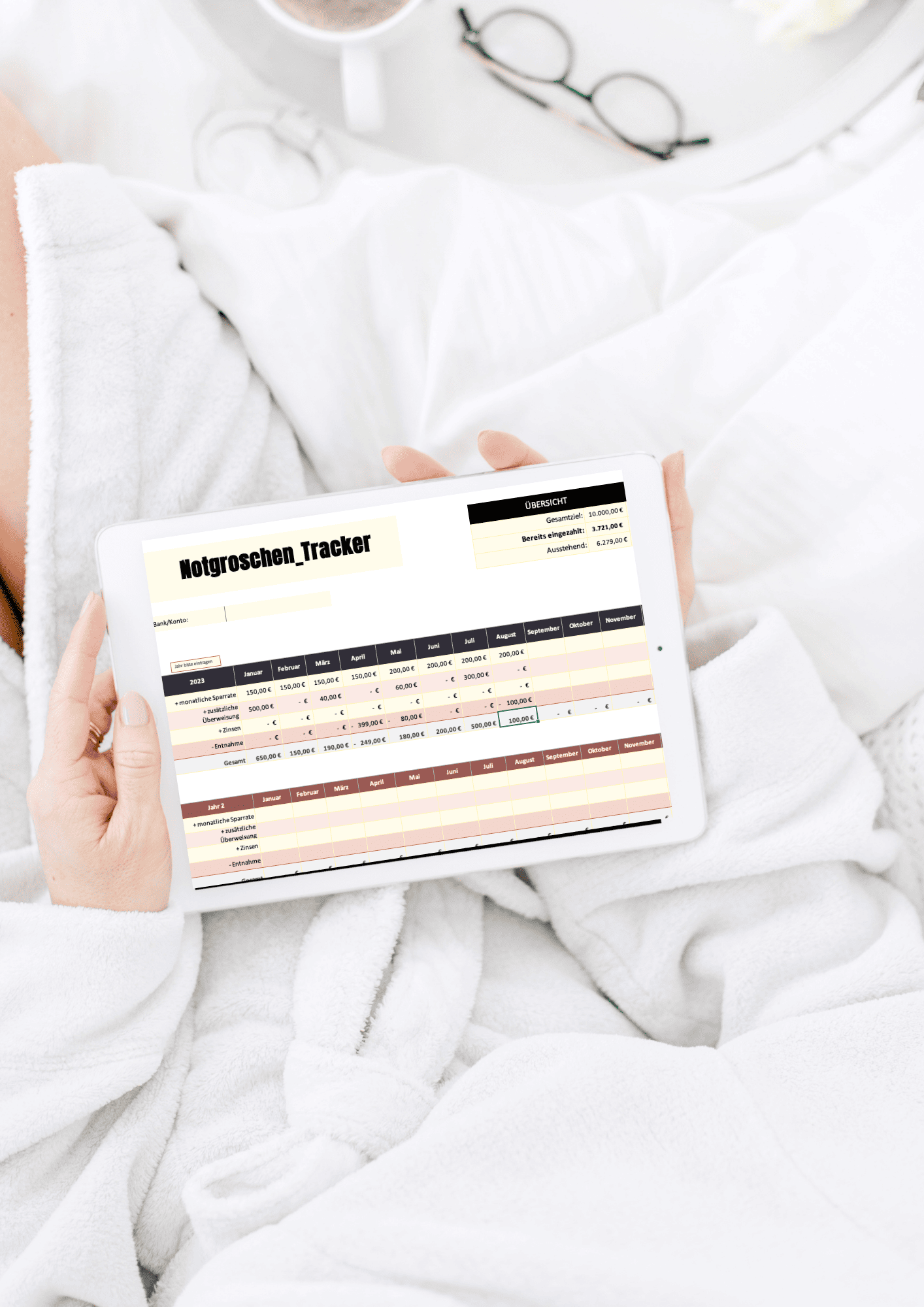

7. Habe ich einen Notgroschen und ausreichend Rücklagen für den Alltag?

Dein Notgroschen ist deine Prio N°1. Egal, wo du gerade mit deinen Finanzen stehst.

Du benötigst unbedingt mind. 3 Monate deiner Lebenshaltungskosten als Rücklagen. Für Notfälle (Auto kaputt), Kündigung (Chefin war einfach nicht mehr zu ertragen) oder Gesundheit („Diese Leistungen können wir leider nicht übernehmen“).

Außerdem solltest du Rücklagen für vorhersehbare Ausgaben bilden. Welche das sind, ist individuell. Aber Autoversicherung, GEZ, Nebenkostenabrechnung und Haftpflichtversicherung muss fast jeder mindesten einmal im Jahr bezahlen.

8. Habe ich die wichtigsten Versicherungen?

Du brauchst mindestens eine Haftpflicht und eine Berufsunfähigkeitsversicherung

Wenn du die noch nicht hast, dann aber hurtig.

Als erstes musst du dich gegen Haftungsschäden absichern. Damit eine kleine Unaufmerksamkeit nicht zu einem finanziellen Problem für dich wird.

Beispiel?

Ich stand mit ner Freundin in der Küche und sie hat sich mit Schwung auf meine Herdplatte gesetzt – warum auch immer – die dann natürlich gerissen ist. DAS hat dann ihre Haftpflichtversicherung gezahlt.

Nen Herd könntest du gerade noch zahlen? Was wäre, wenn du deinen Firmenschlüssel verlierst? So ne Schließanlage für ein Industriegebäude ist doch ziemlich teuer…

Haftpflichtversicherungen sind zudem nicht teuer. Zwischen 50 und 60 Euro im Jahr. Und die kannst du dir sogar mit deinen Mitbewohner*innen teilen.

Als nächstes musst du deine Arbeitskraft absichern. Denn sie (leider) ist das Wertvollste, was du hast (F**k you, Kapitalismus).

Bist du krank, zahlt zuerst dein*e Arbeitgeber*in deinen Lohn für 6 Wochen weiter. Dann ist die Krankenkasse dran: die zahlt dir für 6 Monate circa 70% deines Lohns. Dazu sind sie gesetzlich verpflichtet.

Aber danach? Ist es deine private Angelegenheit.

Ich werde schon nicht so lange krank!, denkst du dir jetzt?

Jeder vierte wird einmal berufsunfähig (Das kannst du hier nachlesen). Das Risiko würde ich nicht eingehen.

9. Habe ich klare Ziele definiert?

Meine Horrorvorstellung: Ein Leben auf Autopiloten, bei dem ich am Ende feststelle, dass ich nur den vorgetretenen Pfad gegangen bin. Anstatt meinen eigenen Weg.

Deshalb ist es so wichtig, die eigenen Ziele klar zu definieren.

Und weil der finanzielle Aspekt bei (fast) allen Zielen eine große Rolle spielt, solltest du für jedes Ziel einen Finanzplan aufstellen.

Put a price tag on your dreams, sage ich zu meinen Mentees immer.

10. Habe ich meine Wünsche und Ziele in meinen Finanzen berücksichtigt?

Andersherum bedeutet das auch: Dein Budget sollte nicht nur deine Lebenshaltung abdecken. Du solltest jeden Monat berücksichtigen, wie viel du für deine Träume zurücklegst und wie viel du investierst.

Die Daumenregel: Gib etwas 50% deines Einkommens für deine Lebenshaltung aus, 30% für deine Lebenswerte und 20% für langfristige Investitionen und Spenden.

Damit deine Träume nicht daran scheitern, dass du das Geld dafür nicht hast.

11. Kenne ich meine Karrierechancen und Weiterbildungsmöglichkeiten bei meinem Arbeitgeber?

Dein Wissen und deine Fähigkeiten sind dein größtes Kapital. Man sagt auch Humankapital dazu. Die meisten Arbeitgeber bieten dir im Haus bereits Weiterbildungsmöglichkeiten oder unterstützen dich finanziell bei Fortbildungen.

Du solltest dich außerdem darüber informieren, wie deine Aufstiegschancen in deinem Unternehmen sind. Nicht so gut? Dann lieber das Unternehmen wechseln als zu lange auf einer Stelle zu bleiben.

Wusstest du: Laut Gesetz stehen dir (in allen Bundesländern außer Bayern und Sachsen) jährlich 5 Tage für einen Bildungsurlaub zu. Hier findest du weitere Infos.

12. Weiß ich, wann ich das erste/nächste Mal mein Gehalt verhandeln kann?

Ausgaben senken ist immer ne gute Idee. Aber das hat Grenzen. Was keine Grenzen nach oben hat? Deine Einnahmen!

Deshalb solltest du regelmäßig dein Gehalt verhandeln und dich entsprechend darauf vorbereiten. Sonst lässt du Geld auf der Straße liegen. Und das macht sich vor allem langfristig, als bei deinem Lebensvermögen, bemerkbar.

Mein Tipp: Führe ab sofort ein Erfolgstagebuch! Das ist eine super Unterstützung, wenn du dich auf deine Gehaltsverhandlung vorbereitest.

Nie wieder pleite!

Mach den Ausgaben-Check für 0€ und verschaffe dir in 5 Minuten Überblick über deine Finanzen!

13. Habe ich die Möglichkeiten meines Arbeitgebers zur Altersvorsorge geprüft und nutze sie?

Bist du angestellt, bietet dein Arbeitgeber dir mit großer Wahrscheinlichkeit eine betriebliche Altersvorsorge.

Dafür gibt es ein*e Ansprechparter*in, meist in der Personalabteilung. Vereinbare einen Termin mit ihr* und prüfe, ob das für dich in Frage kommt.

Oft sind das gute Angebote, die du zusätzlich zur gesetzlichen und privaten Altersvorsorge nutzen solltest!

14. Beschäftige ich mich mit meiner Altersvorsorge und Vermögensaufbau?

Gerade erst den ersten Job gefunden und schon sollst du dich mit deiner Rente beschäftigen?! Ziemlich nervig, ich weiß.

Die gute Nachricht: die ganze Angelegenheit ist nicht so schwierig, wie du vielleicht denkst. Und keiner sagt, dass du ab deinem ersten Arbeitstag ein komplettes Portfolio an der Börse haben sollst. Aber du solltest dich zumindest damit beschäftigen.

Denn dein Vorteil: Je jünger du bist, desto mehr Zeit hast du, um dein Geld für dich wachsen zu lassen!

15. Mache ich meine Steuererklärung?

Weil du mit sehr großer Wahrscheinlichkeit (sehr) viel Geld zurückbekommst.

Und zwar im Schnitt 1.072€!*

Die du sonst dem Staat schenkst. Ok, Deutschland hat eines der weltweit kompliziertesten Steuersysteme.

Aber es gibt inzwischen fuck*ng Apps, mit denen du deine Steuererklärung machen kannst. Mein Programm kostet 15€. Und es dauert nicht mal ne Stunde. Da muss man echt nicht drüber diskutieren.

*Quelle: statista.de

16. Baue ich meine Schulden ab?

Vielleicht hast du so wie ich Schulden aus dem Studium oder der Ausbildung. Während Schulden per se nicht unbedingt eine Katastrophe und manchmal nicht einmal eine Priorität sind, solltest du sie trotzdem nicht ignorieren.

Stelle einen Plan auf, wie du deine Schulden abbauen willst, wo deine Prioritäten liegen und wann du schuldenfrei sein willst.

Die Faustformel: Immer zuerst einen Notgroschen ansparen, dann raus aus dem Dispo (wegen der hohen Zinsen) und dann der Rest.

Der Startschuss für deine Schuldenfrei-Reise

Melde dich zu meinem Newsletter an und erhalte als Dankeschön meinen Guide mit den wichtigsten Tools für deinen Schuldenabbau!

17. Was tue ich, um neue Schulden zu vermeiden?

Kreditangebote und vermeintlich günstige Zinsen lauern an jeder Ecke. Wir sollen konsumieren. Wenn nötig auch auf Pump.

Konsumschulden sind aber die gefährlichsten Schulden, denn sie reduzieren dein Nettovermögen (bilden also kein Kapital).

Neben Konsumwahn können aber auch die kleinen und großen Katastrophen des Lebens Grund für Verschuldung sein. Dagegen hilft der Notgroschen (s. Tipp Nr. 7), auf den du zurückgreifen kannst, wenn es finanziell wirklich eng wird. Anstatt dich am Dispo zu bedienen oder einen Kredit aufzunehmen.

Achtung: Das heißt nicht, dass du unter keinen Umständen Schulden machen sollst!

Denn es gibt auch gute Schulden. Diese bilden Kapital, erhöhen also dein Nettovermögen.

Nimmst du zum Beispiel einen Kredit für ein 2. Studium auf, sind das Schulden für dein Humankapital. Du machst dich durch Weiterbildung für den Arbeitsmarkt interessanter, was dir auf deine Lebenszeit gerechnet ein höheres Einkommen garantiert.

18. Arbeite ich an meiner Beziehung zu Geld?

Dein Money Management kann immer nur so gut sein wie dein Money Mindset. Es ist die Grundlage für unseren Umgang mit Geld, bewussten Konsum und dafür, wie erfolgreich du bist, ein Vermögen aufzubauen.

Ein positives Money Mindset bedeutet,

- dass du Geld in deinem Leben als wichtiges und unterstützendes Tool wahrnimmst, daran

- daran glaubst, dass du es verdient hast, Vermögen aufzubauen und zu besitzen während du

- dankbar bist, was du schon hast.

Ist doch logisch, oder?

Wenn du nämlich glaubst, dass Geld

- schlecht ist und immer zu Konflikten führt,

- was immer nur die anderen haben (also niemals du selbst)

- du „einfach schlecht in Mathe“ bist

- und sowieso nie „reich sein wirst“

… wie sollst du dann auch tatsächlich „reich“ werden (was auch immer das für dich bedeutet)?

19. Habe ich eine Money Routine?

Ich verrate dir mein größtes Erfolgsgeheimnis: mein Finanzdate. Einmal in der Woche setzte ich mich hin und schaue mir meine Ausgaben an und was sonst so los ist auf meinen Konten. Dauert 10 Minuten.

Einmal pro Monat nehme ich mir etwas länger Zeit, werte den vergangenen Monat aus, mache ein Budget und neue Pläne für den neuen Monat. Dauer: circa 1 Stunde.

Keine komplizierten Rechnungen und Excel-Tabellen. Einfach nur etwas Zeit, um den Überblick zu haben.

Und meinem Geld zu sagen: Hey honeybunny, I see you.

Trage dir also am besten gleich dein wöchentliches Finanzdate in deinen Kalender ein und halt dich auch dran.

Pro Tipp: Dein Finanzdate darf Spaß machen. Lieblingsmusik, ne Tasse Kaffee (oder ein anderes legales Suchtmittel deiner Wahl) oder was auch immer dich in gute Stimmung bringt: schaffe dir eine angenehme Atmosphäre!

20. Vermeide ich Lifestyle Inflation?

Je mehr Geld wir haben, desto mehr geben wir auch aus. Ist einfach so.

„Ich brauche eine größere Wohnung“…“Für die ganzen Dinge, die ich mir gekauft habe“

„Ich muss öfters in den Urlaub“… „und in teurere Hotels“

„Ich kann mir mehr und teurere Klamotten leisten. Also immer her damit.“

Lifestyle Inflation oder Lifestyle Creep (weil sie ich von hinten unbemerkt anschleicht und dich plötzlich im Griff hat) heißt, dass deine Lebenshaltungskosten mit deinem Einkommen steigen. Und du deswegen nicht ausreichend sparst.

Irgendeiner von den alten weißen Männern hat mal gesagt: „Wenn du reich werden willst, musst du wie ein Student leben. Und zwar dein ganzes Leben lang.“

Das gilt vielleicht für Jura-Justus.

Aber ein bisschen mehr Komfort als in meiner 4er WG mit 10m² Zimmer, durchgelegener Matratze und immer dreckiger Gemeinschaftsküche will ich schon.

Dennoch steckt ein Fünkchen Wahrheit dahinter.

Irgendwann kommt der Punkt, an dem mehr Wohnraum, mehr PS, mehr Klamotten, mehr Technik-Gadgets keine signifikante Verbesserung deiner Lebensumstände sind.

Sondern einfach nur Zeug, das mal Geld war.

Das du hättest benutzen können, um ein paar Jahre früher in Rente zu gehen.

21. Genieße ich das Leben im Hier und Jetzt?

Bei all der Zukunftsplanung (und wenn wir ehrlich sind auch Zukunftsängsten), vergiss nicht, dein Leben in vollen Zügen zu genießen. Es bringt dir nix, ausschließlich zu sparen.

Gib dein Geld für Dinge, die dir Freude bereiten. Und auch wenn das für jeden anders aussieht: ein klares Bewusstsein für die Art von Ausgaben zu bekommen, die sich tatsächlich emotional auszahlen, ist der wichtigste Schritt für bewussten Konsum.

Vielleicht ist für dich ein Strauß frischer Blumen jede Woche etwas, das dir wirklich viel Freude bereitet und jeden Tag ein bisschen schöner macht. Vor allem, wenn du von zu Hause aus arbeitest und sie ständig siehst.

Die richtige Balance zwischen Jetzt und Später zu finden, ist nicht immer einfach.

Aber mit einer guten Finanzplanung schaffst du es, sowohl jetzt auf nichts zu verzichten, was dein Leben reicher macht. Als auch ausreichend für später zurückzulegen.

Finanzen organisieren: Es muss nicht von Anfang an alles perfekt sein!

Vielleicht kommt dir die Liste ewig lang vor. Aber du musst nicht alles auf einmal machen. Gehe Schritt für Schritt durch. Vielleicht hast du ein paar Bereiche schon abgehakt. Vielleicht geht manches schneller als gedacht.

Fehler sind außerdem auch erlaubt. Keiner macht von Anfang an alles perfekt mit seinen Finanzen. Nimm dir die Zeit.

You got this!

FInanz-Checkliste: Was du jetzt tun kannst

Melde dich für The Money Glow Up an und erhalte jede Woche wertvolle Anregungen rund um dein Money Management.

Kostenlos & unverbindlich

Buch' dir gleich dein Erstgespräch!

Im Erstgespräch schauen wir uns gemeinsam deine aktuellen Herausforderungen und Ziele mit deinen Finanzen an. Ich gebe dir erste Tipps und wir besprechen, wie ich dich unterstützen kann. Der Zoom-Call dauert 20 – 30 Minuten und ist für dich garantiert kostenlos und unverbindlich.

Dein Erstgespräch buchst du dir easy über Calendly.